备受投资者宠爱的半导体芯片制造商Nvidia (NVDA)上周公布了其去年第四季度财报,远超华尔街的预期。其创始人和CEO黄仁勋对今年的前景依然非常乐观,声称全球对其芯片和AI相关的产品和服务的需求都“在激增”。财报公布之后的两天内,NVDA股票一度飙升22%,创下其股价历史高点,成为第一个市值超过2万亿的半导体芯片制造商和市值仅次于微软MSFT和苹果AAPL的最值钱美国公司之一。同时,上周新公布财报的美国最大零售商Walmart (WMT) 和大型家居零售商Home Depot (HD)都带来了好消息:利润超预期并宣布提高分红,显示高利率尚未过多影响美国消费者,美国经济依然强劲。

正如我们上周所预测,NVDA的飙升带来了S&P500指数上涨,再创历史新高。除了NVDA,构成S&P500指数的公司中只有28家公司的市值超过2,500亿美元,而世界上最大的ETF之一SPDR S&P 500 ETF Trust(SPY) 管理的总资产只有不到5,000亿美元。上周当S&P500指数再创历史新高的时候,微软MSFT、苹果AAPL和谷歌Alphabet(GOOG)三大市值巨头都没有再创新高,也算是牛市继续的又一个分歧信号吧!我仍然建议大家利用机会买入ProShare VIX Short-Term Futures ETF(VIXY),因为美国股市已经越来越接近一个阶段性的高点,调整是不可避免的。

下面我们集中精力看一下在投资推荐名单上已经公布去年第四季度财报的三家能源公司:

首先我们来看能源中游企业Enterprise Products Partners L.P (EPD)。EPD去年最后一个季度一扫前三个季度表现欠佳的阴霾,营业额和每股收益比2022年第四季度分别增加了7.1%和10.7%,超出华尔街预期。虽然从2022-2023年冬季天然气价格大跌到现在仍然处于低谷,EPD的天然气业务因此一直面临诸多挑战,但是EPD通过大幅增加能源运输量和提高液体碳氢化合物(原油、NGL和化工品)业务的利润率实现了第四季度的反转。与此同时,对于一个资本密集性企业,EPD保持了行业内优良的杠杆比率3.0x,利息支出并未因利率大幅上涨而增加很多,说明EPD在多年前已经为利率上涨做准备。我们当初建议投资EPD主要是看重其红利,在我们建议买入之后的2年4个月中,EPD已经5次提高红利,以我们当时的买入价和当前红利水平计算,我们投资的年红利率已经高达9%。EPD的股价这一年来基本在一个区间内徘徊,涨幅很小,主要是投资者对其未来成长性有一定怀疑,按照计划2024年和2025年EPD还需62.5-67.5亿美元资本投资用于成长项目。我们仍然认为这是一个不错的投资,因为EPD拥有的能源基础设施是不可复制的,红利非常稳定。即使其股价不涨,我们仍然坐收每年9%的红利。等到天然气价格回归正常水平,EPD的收入和利润将有更多改善。

我们再来看一下煤炭生产商Peabody Energy(BTU)。今年1月宣布BTU入选S&P SmallCap 600指数之后,其股价经历了一轮上涨,其中部分原因应该是指数ETF的买入。进入2月份,BTU股价持续下跌直到最近。从BTU的财报来看,2023年总体不如2022年,但是别忘了2022年俄乌战争开始之后到去年初国际煤价一直处于高位,之后则开始大幅下降。无论如何,2023年BTU的赢利仍然是2014年以来名列第二的年份。

即使BTU去年第四季度的营业收入和每股收益远低于2022年同期,与去年第三季度相比仍然分别增加了14%和59%,主要得益于产量增加和主要业务部门毛利水平健康,特别是海运冶金煤部门的EBITDA比第三季度每吨增加了27美元。我们当时推荐BTU的原因是其估值低,而公司运营正在不断改善。这种状况到目前为止仍没有改变,BTU的市盈率只有不到5x,EV/EBITDA 只有1.78x。同时,2023年BTU可供使用的自由现金流高达7.24亿,其中至少65%也就是4.71亿计划用于回馈股东。BTU已经花了3.50亿回购了1,610万股股票,并支付或者即将支付红利4,030万,仍然有8,040万可以用于继续回购股票近325万股。我们依然看好BTU,但是BTU股票过去一年的表现确实不如其他一些煤矿企业,主要是投资者仍然对BTU之前糟糕的运营和煤炭价格未来走势有比较多的担忧。我们希望入选S&P SmallCap 600指数对于BTU有更多长远影响,也保持耐心等待投资者发现BTU的价值。

最后我们看一下铀生产商和核电领域的领导者Cameco (CCJ)。2023年CCJ的销售收入创下了2015年以来的新高,首次超过25亿加元,比2022年增加39%。净利润和每股收益都创下了历史纪录,分别比2022年增加304%和277%。2023年第四季度则是CCJ创纪录的一个季度:销售收入同比增长65%,环比增长50%,得益于其铀产量、销售量和价格都出现显著增长,同时燃料服务部门的销售量和价格也都上涨。进入2024年,CCJ预期仍将是非常强劲的一年,特别是CCJ取得了更多新的长期合同。为了抓住铀市场供应紧张的机会,CCJ计划在McArthur River/Key Lake和Cigar Lake两个主要项目上分别生产1,800万镑铀,并开始评估工作将McArthur River/Key Lake产量增加到2,500万镑以及将Cigar Lake的矿山生命期延长到2036年。同时,CCJ去年已经完成了对核电设备和服务商Westinghouse的收购,目前持有其49%的股份。根据CCJ的指引,2024年销售收入将达到28.5-30亿加元,比今年增长14%-20%。我们毫无疑问将继续持有剩余的Cameco (CCJ)股票。

目前投资推荐:

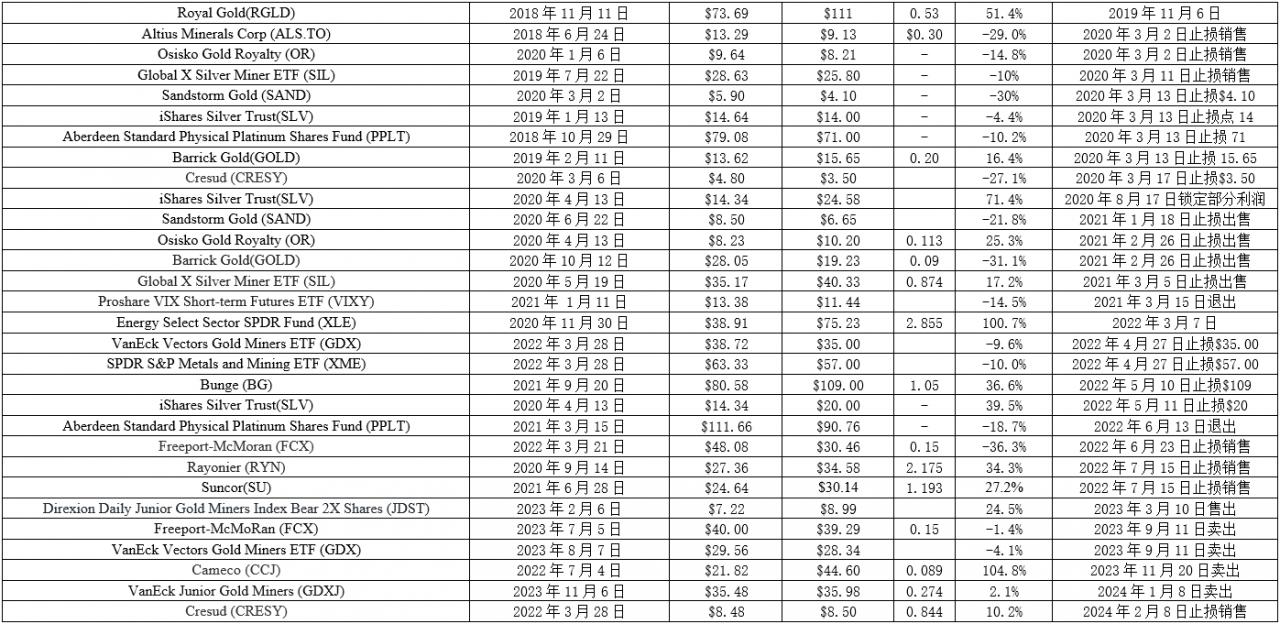

已经出售的投资