又到了写本年度最后一篇专栏文章的时候了!先祝大家圣诞和新年快乐!

时间飞逝,去年底和今年初的情形还历历在目。现在让我们看一看当时我们对2023年的一些预测,并与实际情况进行比较。虽然离2023年最终结束还有一周,基本情况应该不会有太大改变了。

经历了2022年国际能源和不少大宗商品价格大涨、标普500指数下跌之后,在2023年1月2日的专栏文章中我说“我仍然长期看好能源、贵金属和农业类公司股票,2023年更倾向于贵金属 ,最主要的原因是贵金属公司估值较低。最近比特币的泡沫破裂也将有助于贵金属。在这样一个不稳定的世界里,贵金属的吸引力会逐渐为更多人所认识。”

那么事实如何呢?

首先,WTI和布伦特原油价格2023年到目前为止分布下跌了8%和6%,Henry Hub天然气价格大跌了49%,Newcastle煤炭期货价格比一年前则下跌了64%,但是铀现货价格上涨了60%,因此能源行业内部今年实际出现了分化和轮转。从我们建议的能源投资来看,Energy Select Sector SPDR Fund (XLE)、Enterprise Products Partners L.P (EPD)、Cameco (CCJ)和Peabody Energy(BTU)今年内的回报则分别为1.3%、17.4%、96.4%和-4.8%。Energy Select Sector SPDR Fund (XLE)在2021和2022已经连续两年实现超高回报分别达到51%和90%,2023年该基金股价虽然下跌,但是我们依靠红利至少做到了年内不亏损。投资Enterprise Products Partners L.P (EPD)的主要考量是获取高额红利,以其2023年红利计算的红利率为7.6%,其股价年内也上涨了近9%,总体非常满意。当然,2023年铀价猛涨,Cameco (CCJ)的表现无疑是最为靓丽的,成为我们投资建议中目前一年回报最高的股票。虽然我们看好核能,但是Cameco (CCJ)今年内的回报确实远超出了我们开始的预期。Peabody Energy(BTU)是我们的能源投资中回报最低的,投资14个月,目前总回报不到6%。当时决定投资Peabody Energy(BTU)主要是因为估值低,是一个反向投资的故事。现在看来,虽然BTU本身运营在不断改善,因为国际煤价大跌行业总体表现一般,我们还需要一些时间。

再看贵金属的表现。到目前为止,期货金价和银价年内分别上涨了13.5%和2.6%,确实比原油天然气和农产品表现更好。我们建议投资的贵金属基金 - SPDR Gold Shares (GLD) 上涨了17.8%,而Sprott Physical Silver Trust (PSLV)则下降了0.3%。这两个基金的投资回报与期货价格的差别是这些投资产品本身的特点和投资方式决定的。其他贵金属相关的投资- Royal Gold (RGLD)、Barrick Gold (GOLD)、Franco- Nevada(FNV)和VanEck Junior Gold Miners (GDXJ) 均为权利金公司和矿业公司,除了作为短期投资的VanEck Junior Gold Miners (GDXJ),其他黄金公司在年内的表现都不如金价本身。Royal Gold和Barrick年内总回报(包括红利)分别为9.5%和5.8%,而Franco-Nevada 的总回报则为 -16.6%。也就是说,今年大型黄金公司普遍表现不如黄金本身,这说明市场似乎对黄金本身比黄金公司更感兴趣。造成这一差别的原因可能很复杂,比如市场仍然认为黄金公司的运营效率不佳或者市场并没有那么看好黄金。历史上,如果市场看好黄金,黄金公司股价涨幅通常高于黄金,因为黄金公司的毛利会随金价上涨而提高,为投资者提供更多杠杆作用;反之,黄金公司股价的涨幅通常低于黄金。但是,从过去一个多月的情况来看,投资大型黄金公司的ETF - VanEck Gold Miners (GDX)和投资小型公司的ETF VanEck Junior Gold Miners (GDXJ)的总回报都超过了10%,同期金价涨幅仅为3.7%。因此,我们可以说黄金公司股价最近才开始发力,说明市场对黄金公司的看法在改善,未来金价上涨的可能性也提高了。

我们在年初看好的第三类投资为农业类,可以说这是我们预测最为不准确的部分,因为玉米、大豆和小麦期货价格一年内分别下跌了29%、12%和21%。但是,由于我们建议投资的Invesco DB Agriculture Fund (DBA) 不是主要投资在上述三种农产品上,这一基金今年轻微上涨3.7%,也就是与目前美国的通胀水平类似。当时选择投资Invesco DB Agriculture Fund (DBA)就是为了保证回报不低于通胀水平,也算基本达到目的。当初选择投资Cresud (CRESY)则是因为估值低,近期其股票大涨则更多得益于投资者对阿根廷新总统新政策的期待。我想这并不能说明我们自己多聪明,只能说明当一个国家的经济坏到最底端不能再坏的时候,只要有一丝改革的希望都会让投资者产生兴趣。

除了年初之外,我们还在专栏中多次预测美国股市在年底前有上涨的可能,9月25日我再次说到“我们仍然认为今年年底前美国股市还有上涨的可能,但是未来1-2个星期则有可能延续目前的悲观情绪,主要原因有两个:

一是投资者情绪目前处于比较困惑和担忧的状态,造成股票投资的配置比例并不高。因此,市场上还有很多资金可能进场。

二是通胀仍然是市场最关注的核心问题。如果通胀预期在短期内已过了顶峰,利率会开始下降,美国股市则可能继续上涨。在消费者不出现太大问题的情况下,至少年底前这一窗口还是可能存在的。”

事实上,自9月25日以来,美国标准普尔500指数和纳斯达克指数分别上涨了10%和13%。鉴于这是一个专注于推荐大宗商品类投资的专栏,我们之前没有推荐其他类别的公司股票和基金。从2024年开始,我们的定位不会改变,但是为了应对不同市场条件,我们决定未来加入一些市场指数投资建议。下周我们会继续讨论我们对2024年市场的一些看法。

目前投资推荐:

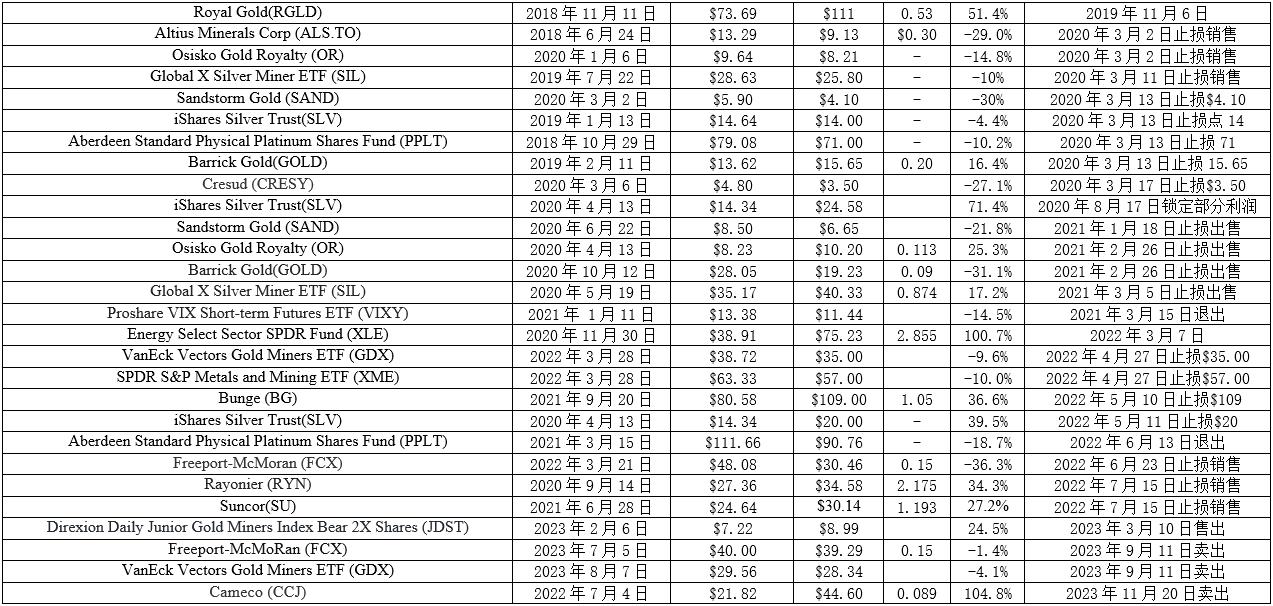

已经出售的投资