Berkshire Hathaway Inc

股票代號︰BRK.A / BRK.B

業務類別︰金融服務

行政總裁︰Warren E. Buffett

主要股東︰Warren E. Buffett(15.07%)

集團網址︰https://berkshirehathaway.com

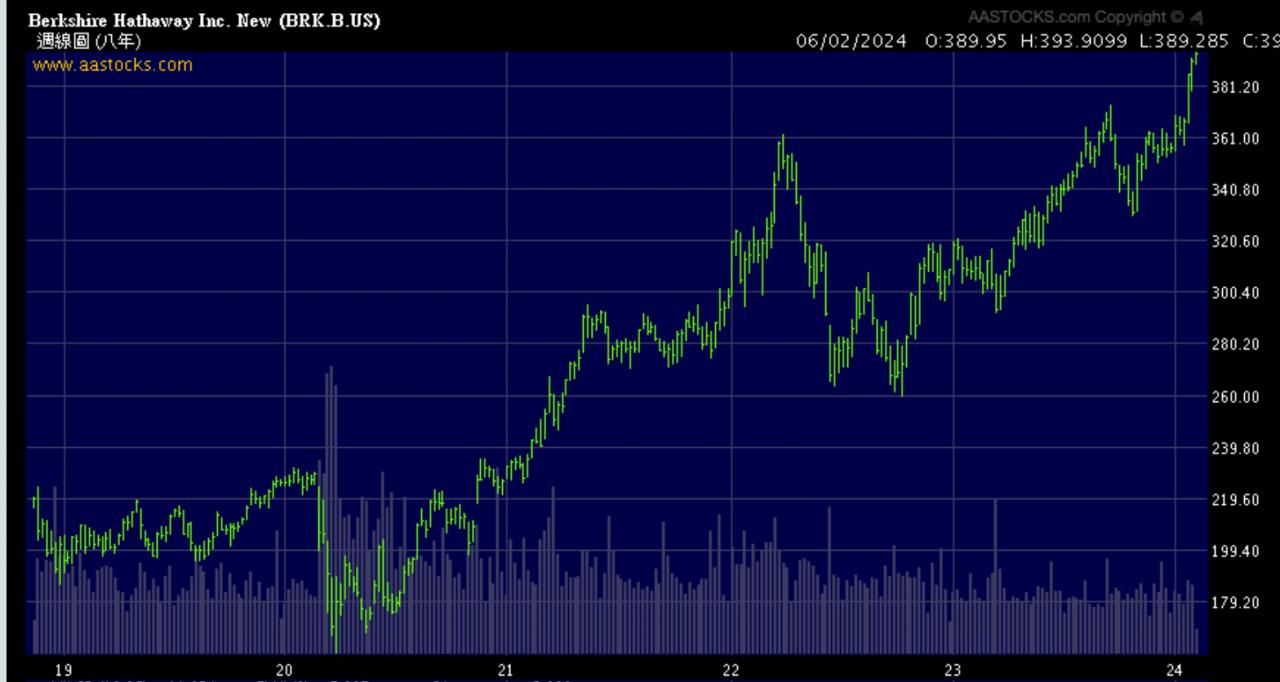

5年業績 ︰2018/2019/2020/2021/2022

收益(億美元) ︰2478/2546/2455/2762/3021

盈利(億美元) ︰40.2/814 /425 /898 /-228

每股盈利(美元)︰1.63/33.2/17.8/39.6/-10.4

股本回報率 ︰1.15/21.1/9.80/18.9/-4.66

(以BRK.B為單位計算)

--企業簡介--

美股巴郡(BRK.A / BRK.B)是股神華倫·巴菲特(Warren Buffett)領導的一家多元化控股公司,可以話是巴菲特的投資旗艦。

組合中擁有很多不同業務的企業,包括保險和再保險、鐵路貨運、公用事業和能源、製造、服務和零售等。在多個不同的範疇,都佔有一席之地。

集團營利模式主要是通過持有其他企業的股份,來實現資本增值和投資收益。

--巴郡A和B股的區別--

在投資領域,常常聽到有關巴郡的A股和B股的區別。那麼,究竟這兩者之間有什麼不同呢?

巴郡最初是一家紡織公司,巴菲特收購後,隨著時間的推移,公司轉型成為一個多元化的投資控股公司,並不斷提升其盈利能力。

然而,由於A股股價數十年間已升到很高水平,每1股(是1股)的入場費高達數百萬港元!近期每1股股價超過50萬美元!這令到許多投資者卻步。為了讓更多的投資者能夠參與,同時提升公司股票的流動性,巴菲特在1996年引入了B股。

經歷過往的分拆後,現時1股巴郡A股價格,就等同於1500股巴郡B股,令投資者可以用較低的成本購買巴郡股票。

--巴郡如基金--

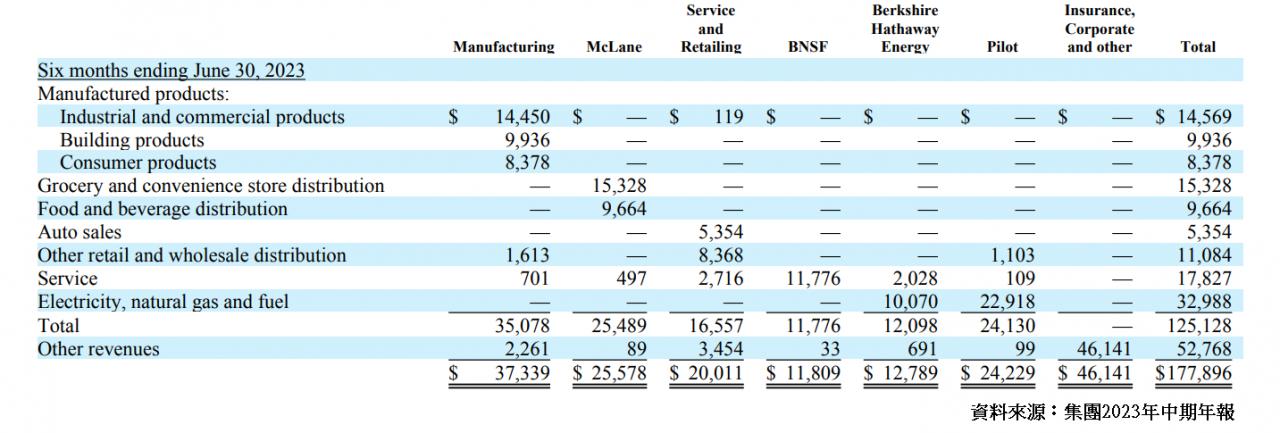

【圖1】--2023年中期收入細目

【圖2】--子公司名單

集團有別於一般企業,它並非只專注於個別業務,而是以一間控股公司,去經營一籃子不同行業的優質企業。

集團處理資金分配有兩種形式︰

1)直接投資於企業,通常購買每家企業100%的股份,經營上,由集團直接對這些子公司的資本進行配置,並為其選擇負責日常運營的首席執行官。

2)購買公開交易的股票,通過這些股票被動地擁有企業的一部分。(例如可口可樂、蘋果、美國運通等)

由於集團擁有非單一業務,而是集合了不同行業的優質公司(包括上市和非上市),情況就跟購買基金相似。優點是投資較分散,就算個別企業或行業出問題,組合表現都不會出現過大波動。

而且投資巴郡,等同於投資者可以間接投資多間,由巴菲特及其團隊,根據長期價值投資哲學選出的優質企業,這使投資者能夠分享到巴菲特的投資智慧和經驗外,同時又能夠參與巴郡的多元化投資策略。

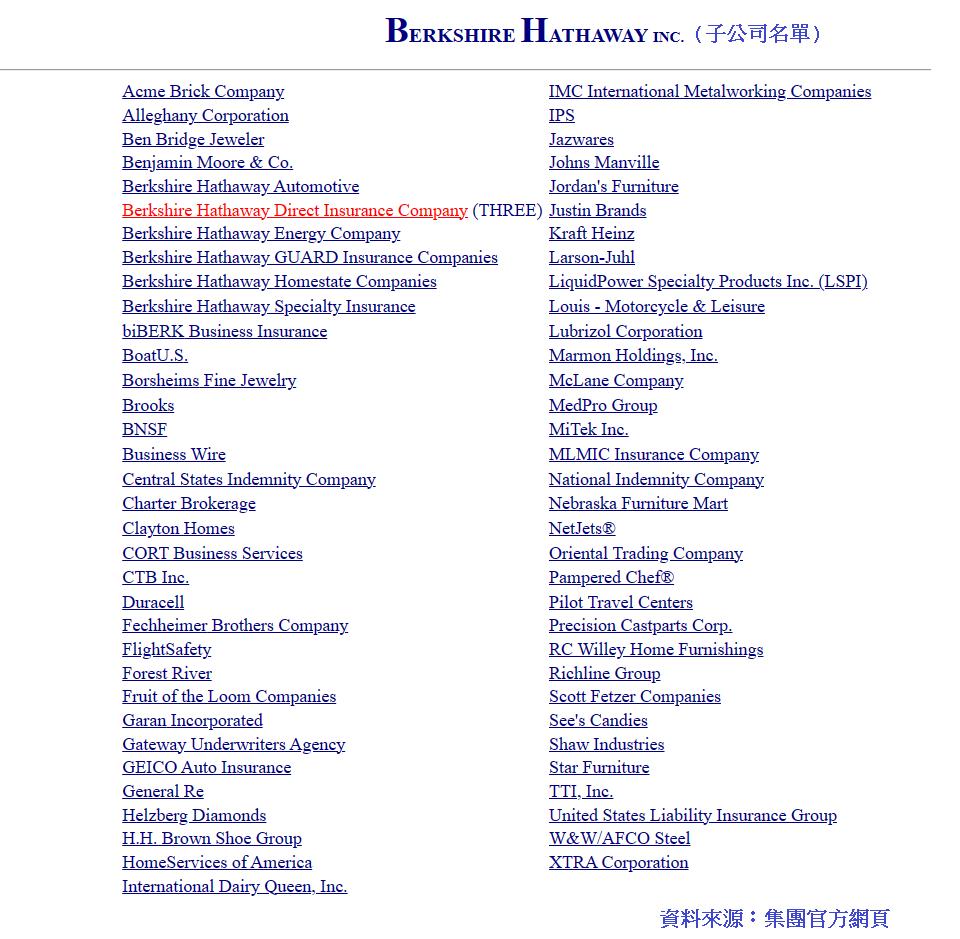

【圖3】--巴郡證券投資部份

若以證券投資部份計算,截至2023年年中,總公允價值約78%集中在以下五間公司,分別是︰

蘋果公司(AAPL.US)- 1,776億美元

美國銀行(BAC.US) - 296億美元

美國運通(AXP.US) - 264億美元

可樂公司(KO.US) - 241億美元

雪佛龍 (CVX.US) - 194億美元

--巴郡營運到底有多成功?--

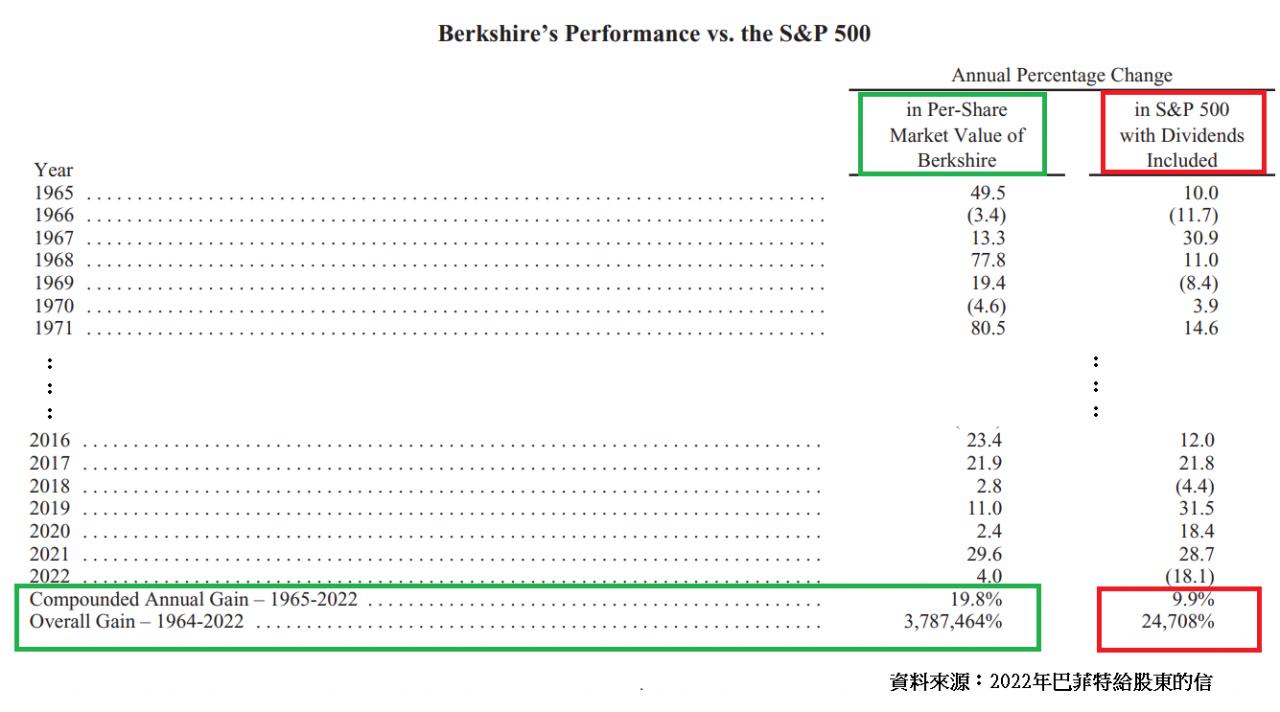

【圖4】--1965至2022年巴郡和S&P比較

以往能夠涵蓋多個不同行業優質股的投資組合,多數是追蹤指數的ETF,例如Vanguard S&P 500 ETF(VOO)、盈富基金(2800)這類基金。這些ETF雖然質素是有,但增長力一般稱不上很高,而巴郡這家控股公司,除了擁有指數型ETF的優點,同時在巴菲特管理之下,增長力相當強。

我們可以參考巴郡從1964年至2022年的表現,再去跟S&P(即美股大市)去作出比較。

以按年平均增長計,S&P大約增長力為9.9%,而巴郡是其一倍,達至19.8%。用總體增長力去分析,兩者差距相當誇張,S&P多年加總只有24,708%,但巴郡郤高達3,787,464%!

集團經營多年,有不少成功投資例子。從這些例子中,可以充份體現出「價值投資」技巧和「耐性」,對投資回報表現是何其重要。

成功例子之一,就是投資可口可樂(KO.US)公司,1994年集團完成了4億股可口可樂股票的收購,總成本為13億美元。當年,集團從可口可樂公司獲得的現金股息為7,500萬美元,但時至2022年股息已提升至7.04億美元。

此外,美國運通(AXP.US)的情況大致相同,集團對美國運通公司收購於1995年完成,花費了13億美元,而從這個投資中獲得的年度股息,從當時4,100萬美元,大增至3.02億美元。

除了股息收益增幅令人注目外,它們也帶來了股價的大幅上漲,截至2022年底,可口可樂的投資價值為250億美元,而美國運通的投資價值為220億美元。

除了一些知名上市企業,集團還擁有一些非上市公司,例如BNSF鐵路(持有100%股份)和BH Energy(持有92%股份),兩家公司的盈利分別為59億美元和43億美元。若果這些公司是有上市,它們將有力取代現時標普500強中的兩間現有成員,可見集團組合中的企業具一定規模。

--保險業浮存金--

巴郡組合中,保險業務佔整體盈利比重不算高,不過,這部分有著一個重要任務,就是取得「浮存金」。

集團投資資金來源,除了股東資本外,還有來自保險和再保險業務提供的保單持有人資金,即是浮存金。

浮動金主要包括未付損失和損失調整費用、人壽、年金和健康福利負債、未賺保費和其他保單持有人負債減去保費和再保險應收賬款、遞延保單購買成本和假定追溯再保險合同的遞延費用等。

簡單而言,就是一些收入中未到期入賬、支付或賠償的部分,將這些閒置資金,用作投資增值之用。

浮存金從2017年底約1140億美元,增長至2022年底的約1640億美元,保險業務所創造巨額浮存金,能為集團創造低成本(甚至零成本)的投資本錢,大大提高集團業務增長能力。

--投資巴郡B股的優點和機會--

【圖5】--6個投資巴郡B股的優點

1)長期價值投資: 巴郡奉行長期價值投資的策略,這種方法有助於減少短期市場波動對投資結果的影響,使投資者能夠更加專注於企業長線發展潛力。

2)多元化投資: 巴郡的投資組合涵蓋多個行業和資產類別,這有助於分散風險。即使某個企業或行業出現波動,整體投資組合也能夠保持相對穩定的表現。

3)巴菲特的智慧: 投資巴郡就像獲得了巴菲特的投資指導,這使得投資者能夠學習他的投資哲學,同時分享到其投資策略的成果。

4)入場門檻較低︰以往巴郡A股,1股入門價要過百萬港元計,而拆細後的B股,入場成本變得大眾化。

5)保險業務創造巨額浮存金,2022年計已超過1,600億美元,為集團帶來低成本(甚至零成本)的投資本錢。

6)持續回購,創造價值︰集團的普通股回購計劃,允許回購其A類和B類股票。而且該計劃預計將無限期地繼續,只要現金等價物和美國國庫券持有總量,不低於300億美元就可以。單是2022年,集團就用了79億美元於回購股份部分。

--投資巴郡B股的缺點和風險--

【圖6】--投資巴郡B股的風險

1) 管理風險: 巴郡的成功在很大程度上依賴於巴菲特及其投資團隊的投資判斷和決策,一旦巴菲特離開,可能導致投資策略和績效的不確定性。

2) 由於很多人都是受巴菲特的威名,來投資巴郡。巴老已經年時已高,雖然接任安排應該問題不大,但投資者眼中就算誰來接手,都不能取締到股神的地位。因此,若股神不幸離去,有機會對股價造成不利影響。

3) 缺乏高科技投資: 巴郡的投資策略比較側重於傳統行業,而在科技領域的投資相對有限,雖然巴郡持股的蘋果公司是手機行業,但其實偏向消費品企業。在現金科技急速發展的大環境下,有可能使巴郡錯過了某些科技行業的高增長機會。

--投資策略--

巴菲特是巴郡主要投資者,他的影響力在巴郡的投資策略、經營方針和治理上都是不可忽視的。過去,巴菲特就以其優秀的投資紀錄和投資理念,吸引了無數的投資者追隨,巴郡的成功,很大程度歸功於巴菲特的貢獻。

不過,他年時已高,若再不能打理巴郡,或會對股價和長線績效造成負面影響,這點投資者要留意。

相信往後的管理人,都會繼續運用巴菲特價值投資法的策略,去營運巴郡,如果大家擔心巴菲特不再打理巴郡的風險,可以視巴郡為一個「價值投資型的基金」,雖然回報不一定及巴菲特時代,但仍可以保持長期增長的。

總結而言,巴郡代表著一個穩健的投資選擇,能夠讓投資者共同分享到股神的投資智慧和長期價值投資效益。

此股性質跟基金類近,具分散風險能力,而且當中都是具質素的企業,適合大部份投資人士,不過,其股價極少回到接近便宜水平,故投資者宜用分注和月供儲貨,並長線持有,靜待資本成長,現水平仍合理,仍可用這個分注投資策略。

(本人為證券業持牌人士,持有BRK.B股票。上述文章只是企業分析,並不構成任何投資邀約,投資者在投資前,請自行花時間研究企業,才決定是否適合自己。)