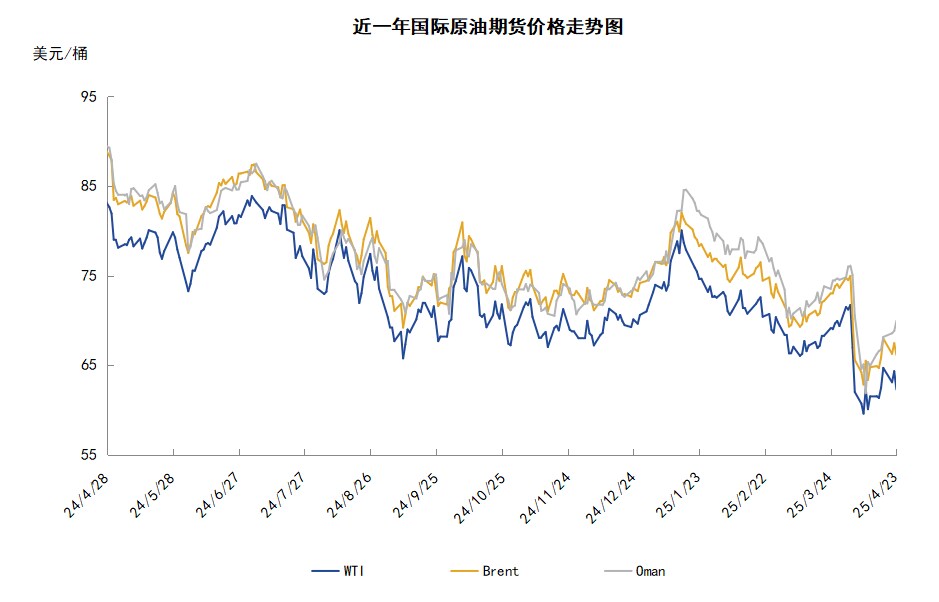

导读:本周(4.17-4.23),原油整体呈现区间震荡的走势。WTI均价63.59美元/桶,较前一周上涨2.21美元/桶,或3.59%。周内,对油价起到支撑作用的因素有:OPEC+部分国家将实施补偿性减产以及美国收紧对伊朗制裁。导致油价承压的因素有:OPEC或提供增产幅度、中美关税战以及美伊谈判进展良好。

第1章 国际原油市场走势回顾

本周原油期货市场回顾

本周(4.17-4.23),原油整体呈现区间震荡走势,周均价环比上涨。

周内,市场消息喜忧参半,OPEC(石油输出国组织)部分产油国将实施补偿性减产的消息对油价起到支撑作用,OPEC表示,该组织已收到伊拉克、哈萨克斯坦和其他国家进一步削减石油产量以弥补超产的最新计划,最新计划要求七个主要产油国(沙特、伊拉克、阿联酋、科威特、哈萨克斯坦、阿尔及利亚、阿曼)额外减少36.9万桶/日的原油产量。根据最新补偿计划,从2025年4月到2026年6月,OPEC七个主要产油国每月减产量将为每日19.6万桶至52万桶不等,高于此前的每日18.9万桶至43.5万桶。但另一方面,三位知情消息人士表示,近期OPEC+(石油输出国组织及其盟友)成员国之间因遵守生产配额问题而关系紧张,几个成员国将提议在6月增加原油产量。

此外,周内美伊关系的不确定性也令市场观望情绪升温,一方面,美伊双方谈判进程良好,在罗马会谈后,伊朗外长阿拉格齐表示,美伊双方已就“原则和目标”达成一定共识,并透露专家团队即将着手拟定框架草案。美方也释放积极信号,一名政府官员暗示美伊谈判已进入实质性阶段。但另一方面,特朗普政府收紧对伊朗制裁,美国财政部发布声明,除了对多艘与伊朗相关的油轮以及炼厂实施制裁外,还宣布对伊朗液化石油气(LPG)巨头及其企业网络实施制裁,声明表示,该网络负责将价值数亿美元的伊朗液化石油气和原油运往海外市场。美国财政部称,总统特朗普将加大“极限施压”的力度,美国政府准备将伊朗的能源出口降至零。

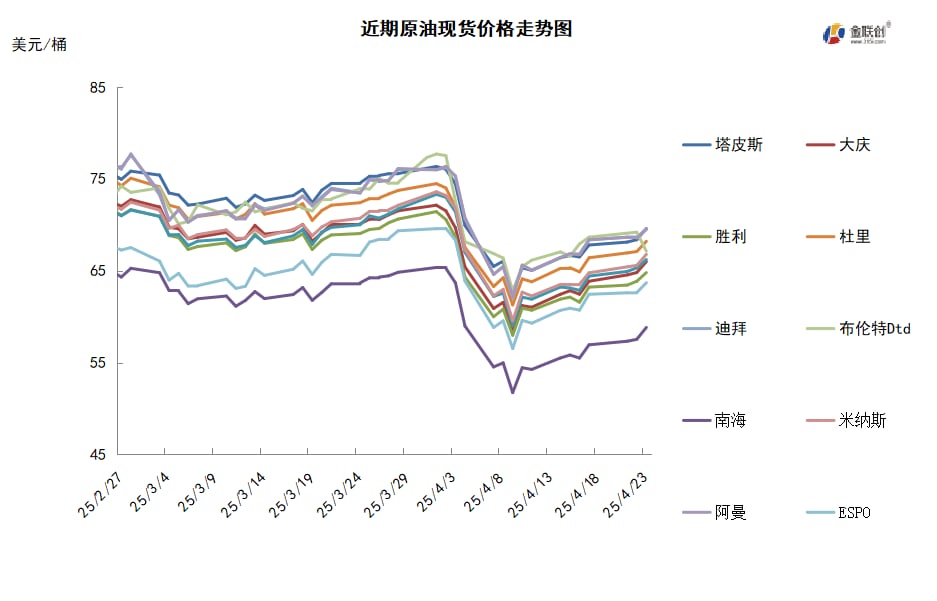

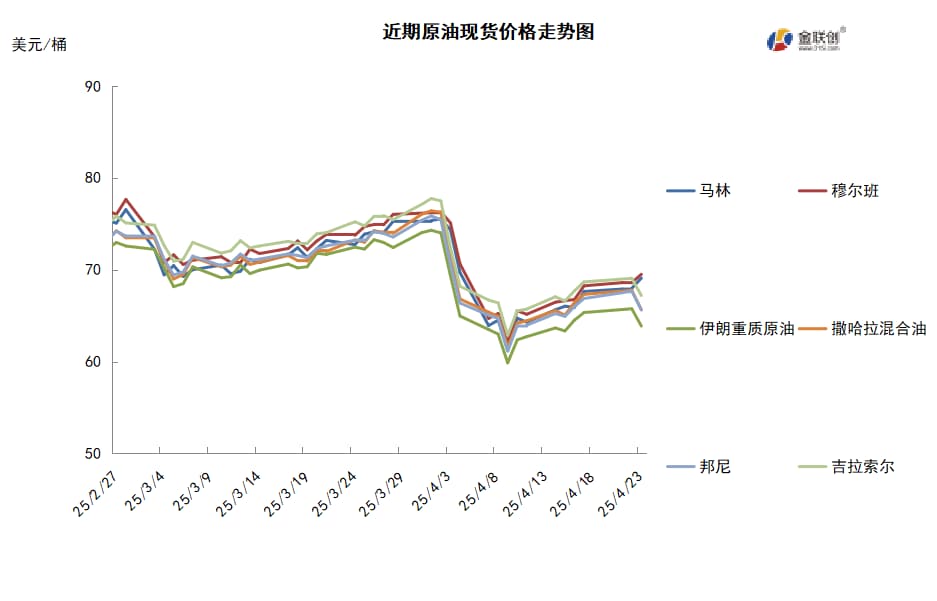

本周原油现货市场回顾

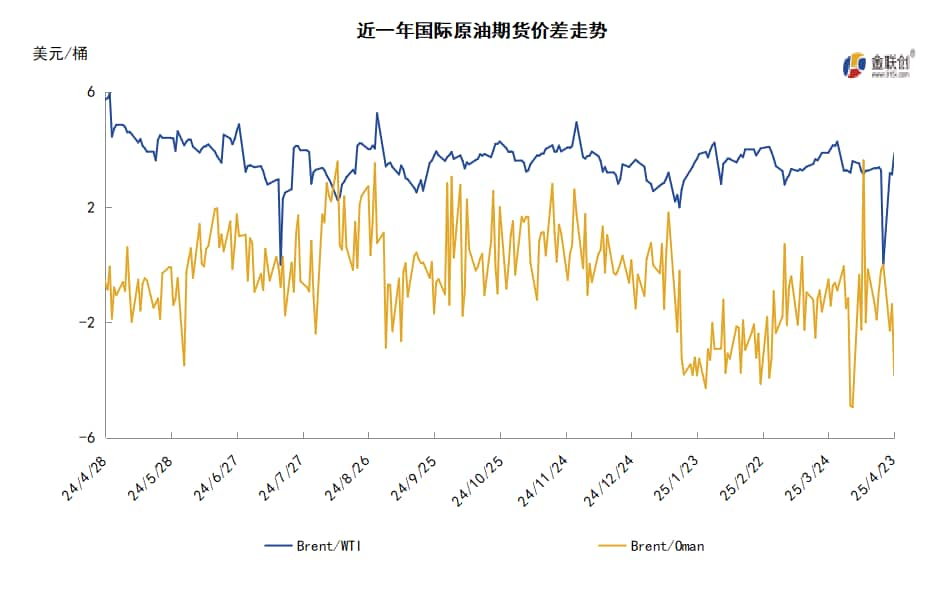

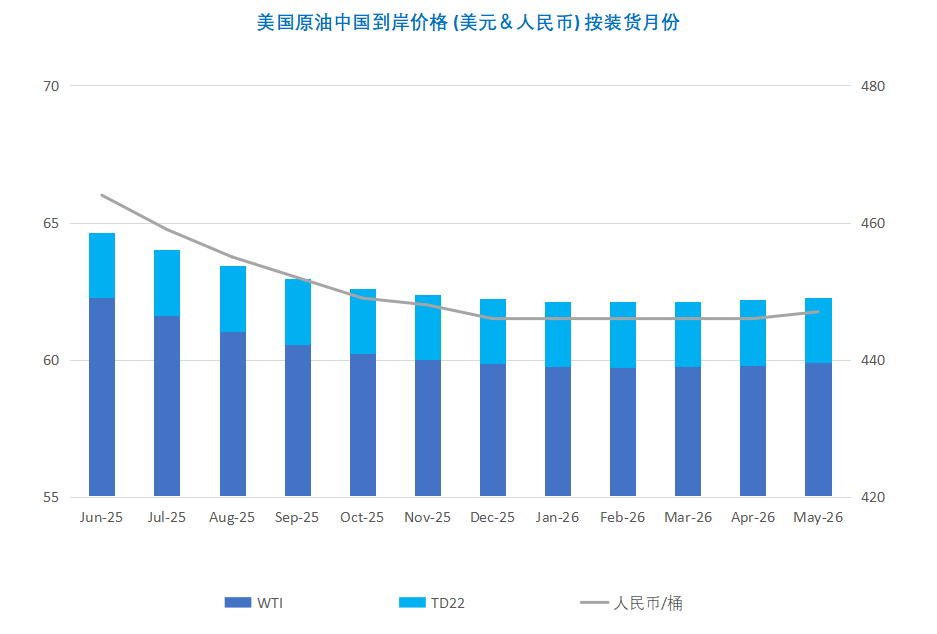

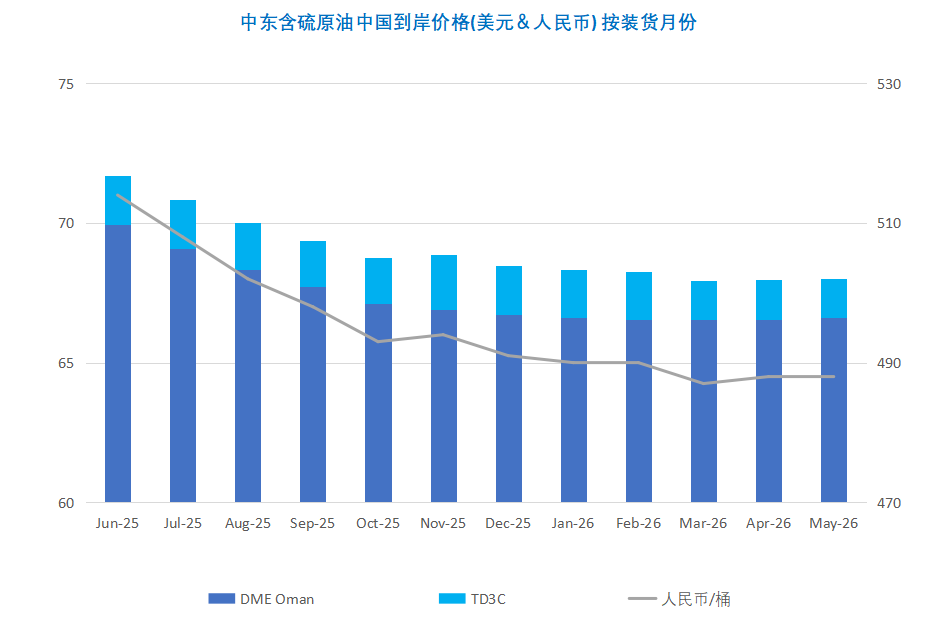

本周,国际原油现货均价环比上涨。中东原油市场方面,6月装埃尔沙欣原油的现货价差下跌至每桶对迪拜升水2.05-2.10美元。托克公司报价销售50万桶6月27-28日装埃尔沙欣原油,其报价水平为每桶对迪拜升水2.1美元。然而,没有买家对此报价做出回应。托克公司的这船原油为转售货物,这是其通过4月15日截标的标书从卡塔尔能源公司购买的货物。因为预计4月底该原油的供应充裕,大部分终端用户对6月装埃尔沙欣原油的购买兴趣冷淡。亚太原油市场,因现货需求疲软,马来西亚、澳大利亚轻质和Kutubu原油的现货价差下滑。6月装拉布安原油的现货价差下滑至每桶对即期布伦特升水5.8美元。据悉,6月装拉布安原油的交易价为每桶对即期布伦特升水5美元高段位。由于柴油等中质馏份油的炼油利润仍偏低,所以许多终端用户小幅下调6月装拉布安等马来西亚原油的估值。马来西亚国家石油公司已经以每桶对即期布伦特升水6.5美元的价格销售了6月底装的拉布安原油,买家为壳牌。另外,印度的终端用户和石油公司继续购买伊朗和俄罗斯原油,这削弱了中东中质/重质原油的现货需求。数据显示,由于印度炼油商继续从俄罗斯进口更便宜的石油,OPEC在印度2024-2025年财年中石油进口的份额降至创纪录低点。数据显示,印度从俄罗斯进口石油的数量增长了7.3%,达到176万桶/日,使其份额上升至36%,而OPEC的份额小幅降至48.5%。

第2章 原油期货市场影响因素分析

供需因素

本周,供应方面,OPEC+将5月份的增产计划提高至每日41.1桶增产,一方面或是对哈萨克斯坦和伊拉克长期超额生产的不满,另一方面OPEC+面临保市场还是保价格的两难抉择,因为非OPEC+供应增量正在蚕食OPEC+的市场份额。与此同时,减产补偿计划也将同步进行,有七个产油国从现在到2026年6月期间,每月额外减少日产量36.9万桶。如果最新的减产全部完成,将在很大程度上抵消OPEC+其他成员国5月份的增产计划。

需求方面,虽然在特朗普的全面新进口关税中,能源商品被排除在外,但是“对等关税”将会影响全球制造业生产和投资,从而引发了市场对全球经济增长的担忧,导致原油等大宗商品需求预期下降。受此影响,全球石油需求疲软特征将会延续,主流能源机构均下调了石油需求预测,2024年全球石油日均需求将增长83万桶,低于2023年的每日增幅210万桶。不过在柴油需求季节性上升的推动下,中国炼油商4、5月的开工率将继续上升。

美国库存变化情况

美国能源信息署数据显示,截止4月18日当周,原油库存比去年同期低2.32%;比过去五年同期低5%;汽油库存比去年同期高1.23%;比过去五年同期低3%;馏分油库存比去年同期低8.32%,比过去五年同期低13%。此外,上周美国原油进口量平均每天558.9万桶,比前一周减少41.2万桶,成品油日均进口量218.6桶,比前一周增长97.1万桶。

基金持仓情况

投投机商在纽约商品交易所轻质原油期货中持有的净多头增加4.9%。美国商品期货管理委员会最新统计,截至4月15日当周,WTI原油期货的总持仓量、多头和空头仓位均有所下滑,由于空头仓位的下滑力度超过了多头仓位,因此净多头仓位止跌反弹。其中,总持仓量环比下降3.7%,多头仓位环比下降1.9%,空头仓位环比下降7.1%,净多头仓位环比增加4.9%。受此影响,WTI的多空比反弹至1.89,环比上涨0.10或4.9%。

当周,受到EIA、OPEC及IEA最新月报先后下调全球原油市场需求的影响,资金从原油期货市场撤退。从场内的资金情况来看,美国的贸易战令全球经济前景持续蒙阴,从而使得全球主流能源机构及主要投行纷纷下调原油基本面的预期,然而美国可能进一步收紧对伊朗的石油制裁,在一定程度上抑制了油市的悲观情绪,因此场内的资金较大幅度从空仓撤退。从油价的表现来看,WTI原油期货价格整体呈现震荡的态势,基本以61美元/桶为准绳上下波动。从后市来看,原油市场的不确定因素将令油价继续呈现较大幅度的震荡,其背后的影响因素主要集中在美国的关税政策及对地缘政治的态度。

第三章 原油期货市场走势展望

下周市场展望

技术图上,WTI原油期货价格在当周低位反弹。当周支撑油价的主要因素:一是OPEC部分产油国递交补偿性减产计划;二是美元指数下跌;三是美国收紧对伊朗制裁。当周导致油价承压下跌的主要因素:一是中美关税战;二是美国关税政策;三是IEA、OPEC以及EIA均下调需求增长预期。截至16日,WTI报收62.27美元/桶,环比下跌0.20美元/桶或-0.30%;截至23日当周,WTI均价63.59美元/桶,较前一周上涨2.21美元/桶,或3.59%。从技术形态上来看,标志着油价低位震荡为主。

经济方面,周内美国方面,鲍威尔表示,美国政府已宣布的关税上调幅度远超预期水平,其带来的经济影响同样可能超出预期,令美联储货币政策制定面临更棘手局面。纽约联储主席则认为,尽管特朗普政府的关税可能会推高通货膨胀,削弱经济增长并推高失业率,但没有必要立即改变美联储的利率政策。由于特朗普的关税政策始终摇摆不定,因此对于 美国的经济前景来说,存在着相当大的不确定性。

本周,18日,俄罗斯宣布针对乌克兰能源基础设施的一个月停火结束后,美国总统特朗普暗示,双方如果不能很快达成协议他可能会放弃争取和平的努力。他心中并没有为达不成协议就退出谈判的期限设定“具体天数”,但他希望看到迅速取得进展。美国国务卿卢比奥表示,除非未来数日内出现进展迹象,否则美国总统唐纳德·特朗普将停止斡旋俄乌冲突。

19日,伊朗伊斯兰共和国通讯社报道,伊朗外长阿拉格齐当天在意大利首都罗马举行的伊美第二轮间接会谈结束。据报道,参加会谈的阿拉格齐就会谈内容回答记者提问时说:“我们成功就部分原则与目标达成更清晰共识,并同意谈判进入下一阶段。”

22日,美国对伊朗实施新制裁,令油价得到支撑。美国财政部外国资产控制办公室(OFAC)发布声明,宣布对伊朗液化石油气巨头赛义德·阿萨杜拉·埃马姆乔梅及其企业网络实施制裁。声明表示,该网络负责将价值数亿美元的伊朗液化石油气和原油运往海外市场。

22日,根据伊朗外交部发表的声明,巴加埃表示,根据阿曼的提议,并经伊朗和美国代表团同意,原定于23日举行的伊美间接会谈框架内的技术会谈推迟至26日举行,两国代表团团长将出席。

金联创预计下周(4.24-4.30),美国在政策上的举棋不定,不仅仅体现在关税政策上,还体现在对伊朗的制裁上。美国一边推进与伊朗的核谈判,一边却在加强对伊朗的进一步制裁,这使得原本就动荡的原油市场更加难以适应。受此影响,下周国际原油价格不排除继续呈现大幅震荡的态势。

第四章 原油期货市场价差案例

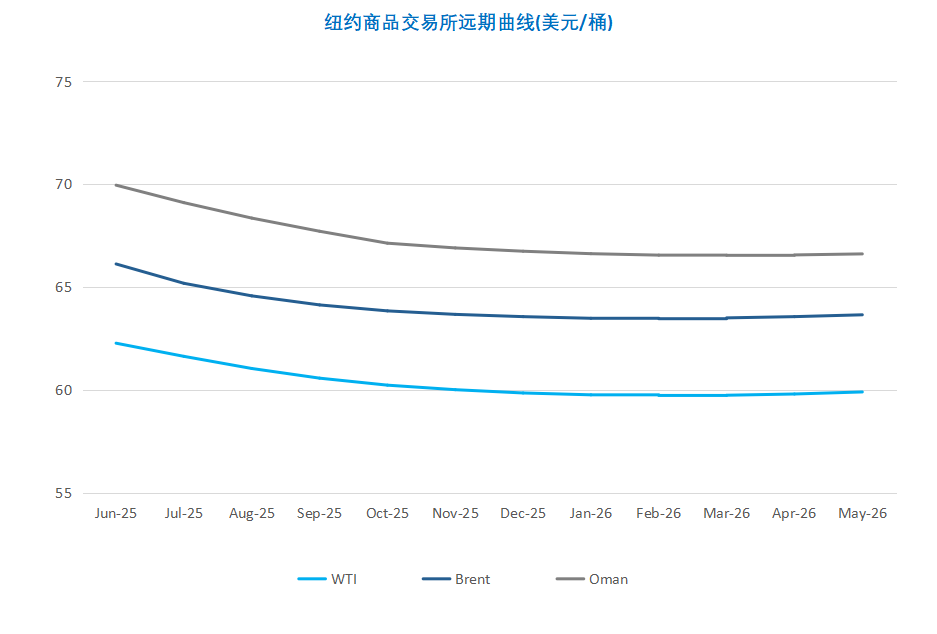

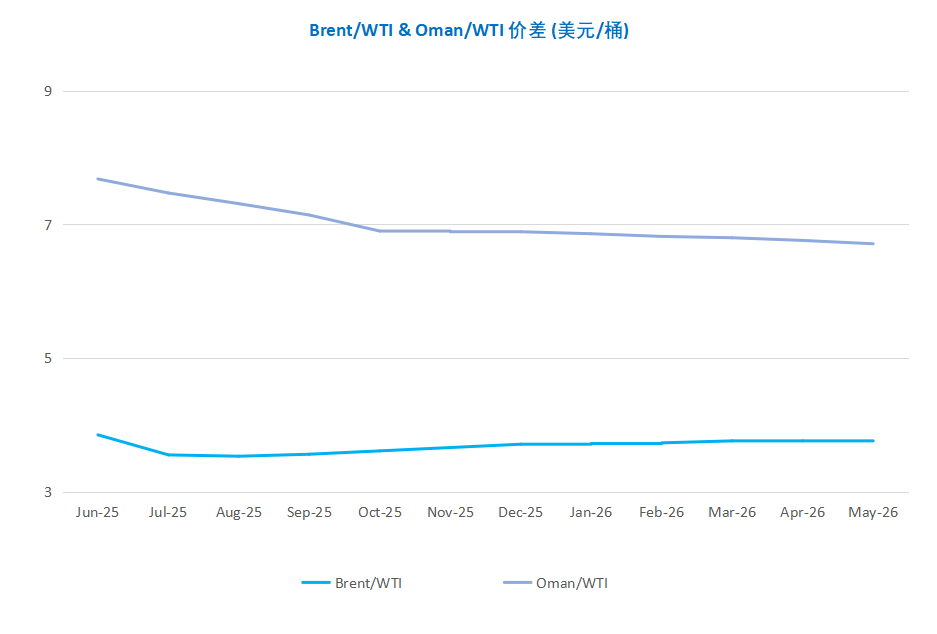

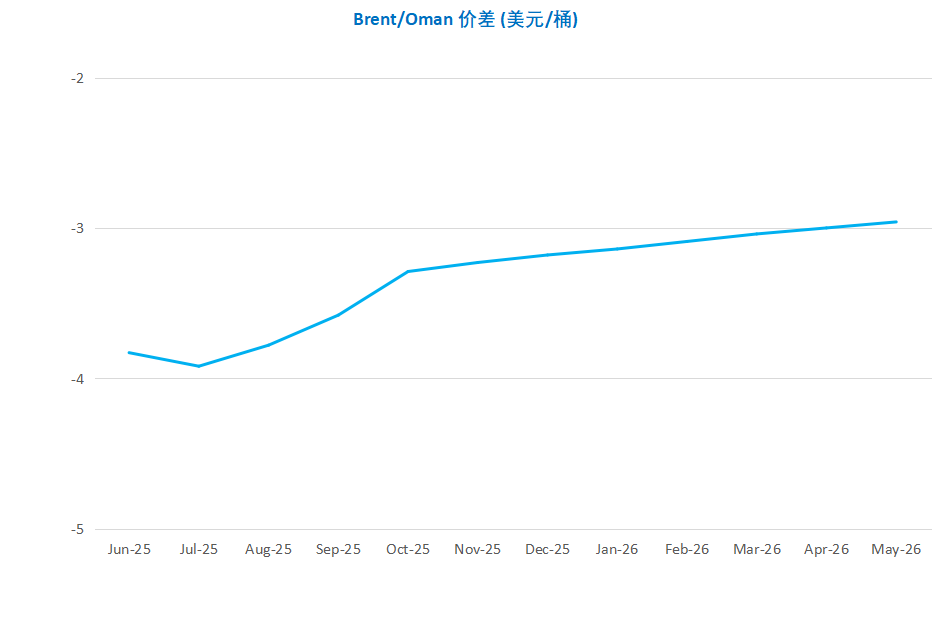

而对于市场机构或投资者来说,可以关注原油期货来参与原油市场,假设当前某期货机构想要采取跨期套利方案进行市场交易,则该机构可以针对目前市场行情制定交易策略,若当前原油价格在大幅下跌后整体呈现低位反弹走势,且消息面喜忧参半,那么单边交易风险将有所增加,此时采取价差套利的交易方式就可以有效的对冲单边交易的风险,并增加获利空间,从跨期套利的方式来看,若当前原油期货整体下跌,且远期价差收窄,那么机构就可以通过卖出近期月份的合约的同时买入远期月份的期货合约进行套利盈利,此时,原油期货远期与近期的价差是否收紧就决定了套利是否成功。

金联创 ,中国大宗商品资讯与交易专业服务商,拥有数百位资深市场分析师,以及庞大专业的行业数据库,研究产品覆盖石油、天然气、化工、塑料、橡胶、化肥、涂料、钢铁、有色金属、煤炭、农产品等。

第三方内容免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。